Иногда у людей интересующихся тем, как приумножить деньги возникает вопрос: инвестиции или депозит. Имеется ввиду дилемма, чему отдать предпочтение. И если депозиты известны многим, то инвестиции знакомы далеко не каждому… Вот и приходится гадать, положить на депозит или инвестировать деньги. Давайте разберёмся в этом важном вопросе и вы сможете решить для себя что правильнее – хранить на депозите или инвестировать.

Также, я предлагаю коротко рассмотреть и сравнить доходность депозита и инвестиций. Мы на примере инвестирования в акции определимся для каких целей лучше депозит, а для каких – инвестиции. То есть, также проясним что лучше акции или депозит (вклад), с позиций надежности, доходности и вообще, целесообразности.

Чем похожи инвестиции и депозит

Основная причина, по которой путают инвестиции и депозиты – внешняя схожесть. Для тех, кто занимается инвестициями, это может показаться глупым, но для начинающих инвесторов внешне различий не много. Оба инструмента приносят доход, оба инструмента “вкладываются” на время. Ваши деньги с депозитов и инвестиций “растут” ввиду получения пассивного дохода.

Инвестиции и депозит очень похожи внешне, но по сути – это абсолютно разные вещи…

Получается, что также как и в случае с инвестициями, при работе с депозитами люди “куда-то” отдают деньги, а потом получают прибыль. И только немногие задумываются о природе и механизме получения этой прибыли. Всё это может длится десятками лет, как правило, до первого кризиса. Это может быть как мировой финансовый кризис, так и локальные проблемы (мои сограждане украинцы должны помнить 2005, 2013/14 года и многое другое). Вот здесь и начинают закрадываться сомнения… На фоне кризиса люди замечают, что их 200 или 500 тыс. в нацвалюте “уже не те”. Помочь осознать это как правило помогают цены на авто и недвижимость. Если депозит был в иностранной валюте, коррекция ставок в сторону уменьшения также отрезвляет. Инвестиции и депозит внешне очень похожи, так как в обоих случаях:

- Деньги вкладывают я в какую-то структуру, которая с этими деньгами совершает определённые операции

- Происходит вложение средств под проценты согласно договорённостей

- Вкладчики / инвесторы получают пассивный доход

- В отдельных случаях проценты капитализируются (что приводит к увеличению начального капитала)

Данные внешние признаки могут ввести в заблуждение, и люди не знакомые с принципами и сутью инвестирования будут добросовестно думать, что вкладывая деньги на депозит они инвестируют.

Это заблуждение активно поддерживается финансово не грамотными людьми, которые пишут статьи вроде “Инвестиции в депозиты”. Также, концепция “инвестиций” в депозиты продвигается банками, так как именно они и зарабатывают на этом. Детальнее про все аспекты псевдоинвестирования в депозиты вы можете прочитать в тематической статье.

Статья по теме: Инвестиции в депозиты: правда и лож, мифы про инвестиции во вклады

Отличия инвестиции от депозита

Рассмотрев схожие стороны и точки соприкосновения депозитов и инвестиций, нужно также понять в чем различия. К сожалению, должен отметить, что критически осмыслить отличия инвестирования денег от вклада на банковский счёт получается не у многих. Подробнее про отличия инвестиций от депозита можно почитать в отдельной статье. Мы остановимся лишь на самых очевидных и бесспорных моментах, чтобы не разжигать дискуссию.

- Потенциал роста активов

- Права на активы

Статья по теме: Чем инвестиции отличаются от депозита

Потенциал роста активов

Основное отличие инвестиций от депозитов заключается в том, что инвестиции обладают потенциалом роста. Депозит не имеет потенциала роста в принципе. Это означает, что вложив 100 тыс. на депозит вы можете получить обратно лишь 100 тыс. + проценты. Инвестировав 100 тыс., например в ценные бумаги, инвестор однозначно рассчитывает получить обратно 100 тыс. + прирост стоимости актива (например, 100 + 10 тыс.) + проценты (если они предусмотрены).

Бывают ситуации, когда инвестор может получить и меньше вложенного, но это уже вопрос вашей компетенции и квалификации. При грамотном инвестировании, вы в любом случае получите прирост стоимости, так как это является самой сутью инвестирования.

Права на активы

Вторым, важным фактором который позволяет разграничить инвестиции или депозит является наличие прав (как правило, собственности) на актив. Не все виды инвестиций предусматривают это, но при правильном подходе, так должно быть. Это означает, например, что если вы инвестировали в недвижимость, у вас есть право на всю недвижимость или её часть и на доход с неё (аренда, продажа). Если вы вложили деньги в акции или ETF, у вас есть право на часть активов компании или фонда, и на результаты прибыли (дивиденды).

В случае с депозитом банка – вклад средств не даёт вам никаких прав ни на активы банка, ни на результаты его деятельности. Стоит здесь еще упомянуть про то, что не все инвестиции успешны и иногда нужно понимать что у вас “на руках”? Думаю нет, это многим и так ясно.

Депозиты и ОВГЗ

Небольшое отступление от темы. Отдельный случай, похожий на депозит – покупка облигаций внутреннего государственного займа. Внешне, это напоминает депозит, но в сущности – это инвестиция. Однако, сразу следует отметить, что ОВГЗ в принципе, также находится на границе инвестирования и сохранения капитала. Для большинства развитых стран внутренние облигации не выпускают под высокую ставку, поэтому, сколотить капитал у вас с ними не выйдет.

Многие признанные инвесторы и эксперты, относят вложение средств в облигации к инструментам денежного рынка, а не к инвестициям. Более того, облигации, в отличии от банковского депозита, можно продать и таким образом “избавится” от них. В конце концов, проценты по депозитам и ОВЗГ достаточно сильно отличаются. Доход по ОВЗГ не облагается налогами на доход физических лиц (как правило).

Эти, и некоторые другие отличия (включая гарантированность, режим налогообложения и т.д.) позволяют отнести покупку ОВЗГ к инвестиционным инструментам. Насколько они выгодны – совсем иной вопрос! Но вы должны понять, что это разные вещи.

Является ли депозит инвестицией

Основываясь на отличиях инвестиций от депозитов, которые мы рассмотрели выше, можно сделать достаточно обоснованный вывод:

Вложение средств на банковский депозит не может рассматриваться в качестве инвестиций!

Такое суждение основывается на том, что депозит, в отличии от инвестиций не обладает ключевым преимуществом – потенциалом роста. Вкладывая деньги на депозит, вы 100% НЕ ПОЛУЧИТЕ увеличения и прироста вашего капитала. Также, вы не можете продать или обменять ваш депозит или право на него, как это возможно с другими инвестиционным и инструментами.

При этом, инвестируя деньги правильно, вы наверняка получите прирост вашего капитала. Но и в первом, и во втором случаях параллельно всему происходящему действуют инфляция и девальвация (по крайней мере для жителей постсоветских стран).

Депозит или инвестиции: вопросы рисков и гарантий

Отдельным моментом, при рассмотрении вопроса что лучше инвестиции или депозит – является риск. Или точнее, риски, так как их несколько. Сторонники инвестировать в депозит указывают, что депозиты намного надёжнее, чем “другие виды” инвестиций. Основной риск, разумеется – сохранность ваших денег. При этом, обычно приводятся аргументы такого плана: 1) вы всегда получите то что вложили обратно (а плюс ли это на самом деле? Может лучше было бы получить больше?!), 2) деньги на депозите защищены / застрахованы, 3) банк всегда надежнее, чем какие то фирмы (компании) или недвижимость и тем более что-то ещё.

Риски и гарантии депозитов и инвестиций (например, в акции или ETF) часто вводят людей в заблуждение

Предлагаю рассмотреть эти распространённые аргументы и посмотреть, как на самом деле обстоит дело.

Риск 1. Вы всегда получите свое…

Я уже указал в скобках, что по крайней мере по моему убеждению, гарантированность не является 100% плюсом. Как инвестор, я всегда рассчитываю получить больше, чем вложил. Поэтому сам плюс выглядит достаточно сомнительно. Более того, заблуждаются те, кто думает, что получит обратно все в любом случае. Только за последние 5 лет обанкротились десятки банков (в Украине, и по миру думаю также).

Если вы не в курсе, то обратно вам в любом случае (и то не факт) отдадут лишь то, что покрывается Фондом гарантирования вкладов. И в связи с этим, мы плавно переходим ко второму аргументу – “страховке”.

Риск 2. Ваши вклады застрахованы…

Говорят, что депозиты застрахованы… И это правда на 100%, но вот страховка, к сожалению, не покрывает все суммы на 100%. А если быть точнее, то лишь суммы до определённого предела. В Украине, уже упомянутый выше Фонд, покрывает лишь 200 тыс. грн., что на момент написания статьи равно примерно 7 тыс. $. Все что сверх этих цифр – храниться и “инвестируется” без малейших гарантий. Если вы положите 8 тыс. $ или 88 тыс. $ на депозит, в случае проблем у банка, вам вернуть не более 7 тыс.

Данные факты известны многим, но практика показывает, что критически их осмыслить получается не у всех. Люди по прежнему вкладывают гораздо большие суммы на депозиты. Наиболее смекалистые, раскидывают вклады по нескольким банкам. Однако это решает проблему лишь частично.

А что же с инвестициями, например в ценные бумаги? Достаточно известный брокер, через которого я инвестирую за границу – Interactive Brokers, застрахован по страховке SIPC. Сумма покрытия составляет 500 тыс. $. Что немного больше, чем 7 тыс. от Фонда гарантирования вкладов. Получается, что хранить деньги у брокера (в наличных или ценных бумагах), надёжнее, чем на депозите.

Риск 3. Банк надежнее каких-то там инвестиций…

Третий аргумент, как правило, проходит лишь в случае, если человек не понимает действительно, что такое надёжность. Внутригосударственный банк, не входящий в состав компаний с зарубежным капиталом, менее надёжен, чем акции крупного фонда или первоклассной компании. Например, украинский системный Приватбанк (лидер по депозитам!), согласно информации на самом сайте имеет рейтинг на уровне Caa1 для валютных депозитов, и В3 для депозитов в национальной валюте. В тоже время, например, кредитный рейтинг компании Microsoft на уровне Ааа. В обоих случаях, банк и компанию оценивало одно агентство – Moondy’s.

Переведём на простой язык: скорее Приватбанк обанкротится дважды, чем возникнут проблемы у Microsoft

Таких примеров десятки и сотни… В реальности оказывается, что вложить деньги в первоклассную компанию (через покупку ценных бумаг), намного надёжнее, чем положить их на депозит даже в государственном банке!

Краткие выводы по рискам

Основной вывод достаточно прост: депозит и инвестиции – это абсолютно различные по природе и целям инструменты. Если вы ищите инструменты роста и умножения капитала – депозит вам не подойдёт. Если вы хотите скопить деньги или держать резерв в быстро доступном надёжном месте – инвестиции на вряд-ли смогут решить эту задачу.

Расхваленная надёжность и устойчивость банков (в которых хранятся депозиты) – попросту миф! Рассчитанный на людей, которые не хотят критически мыслить. Депозит или инвестиции? Вы рискуете в обоих случаях, только не все понимают эти риски и могут здраво их осмыслить. С точки зрения простоты – депозиты по рискам кажутся более простыми. Однако при детально рассмотрении, ваши средства будут в большей надёжности, если их вложить в правильный фонд или компанию.

Что прибыльней: депозит или инвестиции

Поняв, что при инвестирования имеются высокие риски, многие делают выбор в пользу депозита. Однако риск – лишь одна сторона медали. При этом, как вы поняли, в случае с депозитами, риски также присутствуют. Другая сторона – прибыль или доходность. И вот именно здесь все и становится на свои места… Как вы думаете, что доходнее: инвестиции или депозит? Я думаю многие знают ответ. Конечно же инвестиции прибыльней, чем простое хранение денег на депозите. Однако, эти “очевидные” вещи становятся движущей силой для человека, только тогда, когда он садится и все до копейки высчитает.

Многие понимают, что инвестиции намного прибыльнее чем вклады в банке, но так и не решаются что-то поменять, медленно “сжигая” свои накопления…

Предлагаю сравнить перспективы “инвестирования” в депозит и фондовый рынок (например, через покупку ETF на индекс S&P 500). Для сравнения возьмём 5 тыс. $ и 5 лет, а также вариант депозита в долларах и фонд компании Vanguard VOO.

Доходность по депозитам

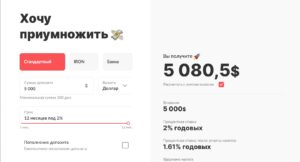

Доходность депозитов – излюбленная тема банкиров, на которой постоянно спекулируют. Конечно, в силу служебного долга они регулярно расписывают какая “сейчас” высокая доходность по депозитам и все в таком духе. Тем не менее, в реальности доходность депозитов, по крайней мере в валюте, на очень низком уровне. На момент написания статьи, в надежных банках вы могли бы получить не более 2% (без учета налогов!), а в некоторых случаях около 1% в валюте. Для примера приведу данные на ноябрь 2020 года по Приватбанку и Monobankу (скриншоты ниже).

- Приватбанк доходность валютных вкладов

- Монобанк доходность депозитов в валюте

Возьмем среднее значение между 1 и 2% и рассчитаем доходность долларового депозита под 1,5% с капитализацией. Не тяжело посчитать, что через 5 лет вы могли бы рассчитывать на итоговую сумму с капитализацией в 5 тыс. 386$. При этом, ранее мы уже неоднократно рассматривали, что уровень инфляции за последние года в США (мы же вкладываем в долларах!) находится на уровне примерно в… 2% годовых. Наша же доходность на депозите за 5 лет составляет порядка 7,7%.

Готов признать, что 3-4 года назад депозитные ставки были немного выше, но в любом случае за 5 лет вы не заработали бы больше чем 500$ на вложенный капитал. Что составляет около 0,27 центов в день. По моему убеждению – это и не инвестиции, и не пассивный доход. Скорее похоже на издевательство…

Доходность инвестиций в ценные бумаги

Во многих статьях мы уже десятки раз разбирали доходность наиболее известного индексного фонда на S&P500 от компании Vanguard. Под тикером VOO. Значения могут незначительно отличаться из-за того, что в выборку берутся различные промежутки, но в целом цифры всегда показывают однозначный факт. Инвестиции в акции в отличии от вклада намного прибыльнее.

За последние пять лет, по состоянию на момент написания статьи, доходность ETF VOO составляет 67% без учета ежегодных дивидендов в размере около 1,9% (значение периодически изменяется). Детальнее динамику данного фонда можно посмотреть на скриншоте. Я же просто приведу цифры по изменению капитала за 5 лет.

Если бы вы в ноябре 2015 года вложили 5 тыс. $ в индексный фонд (акции) ETF VOO, в ноябре 2020 года ваш капитал был бы равен 8 тыс. 350$, и ежегодно вы бы, в среднем, получали еще около 130$ дивидендов

Чему отдать предпочтение акциям или депозиту

С точки зрения доходности, нет никаких сомнений в пользу инвестиций. При этом, в примере рассмотрен консервативный вариант, который в принципе, не требует практически никакого участия инвестора (для схожести сравнения с депозитом). Если составить более агрессивный портфель и включить туда акции роста, можно достичь более ощутимых результатов.

Но даже при консервативном подходе, доходность инвестиций в акции в 10 раз (!) выше чем доходность по депозиту в валюте!

Если вы ищите способ приумножить ваши деньги, рассчитывать на депозит попросту глупо. А вот инвестиции в ценные бумаги как раз таки являются грамотным решением. Поэтому, стоит отдать предпочтение акциям, а не вкладу в банке для увеличения капитала.

Что касается технической работы с финансами, здесь использование депозитов будет более уместны и удобным. Поэтому депозиты подойдут практически всем для организации личных финансов и краткосрочного хранения денег.

Правильное применение инвестиций и депозитов (акций или вкладов)

Хотелось бы сразу акцентировать внимание на важном моменте. После рассмотрения и сравнения доходности, грубой ошибкой будет полный отказ от использования депозитов! Да, мы уже посчитали, что на депозитах вы не заработаете состояние. Скорее потеряете его. Но как вы уже поняли, депозит или инвестиции – абсолютно разные инструменты. Или иначе говоря, это инструменты для различных целей. Нельзя корректно сравнить акции или депозит (вопрос из разряда, что лучше – рыба или мясо?).

Поэтому и использовать их нужно в разном контексте. Неправильное примените инструментов приводит к не эффективному использованию средств или даже к их потере. Как депозит, так и инвестиции – имеют основное назначение. И у обоих инструментов оно разное!

Основное назначение депозита – накопление средств и хранение резерва, а инвестиций – сохранение и умножение денег; при этом, оба варианта могут приносить пассивный доход

Назначение и суть депозитов

Основное назначение (суть) депозитов – накопление средств. Да, депозит НЕ является инструментом приумножения, как думают многие, и как нам доносят банки через рекламу. Реклама вроде “Депозит выгодный – от ХХ% годовых” действительно выгодный. Но не для вас, как вкладчика, а для банка и его управляющего…

Вторым важным назначением депозита можно считать надежность хранения средств, что крайне удачно подходит (в случае с депозитами с правом досрочного расторжения) для организации резерва. Например, удобно хранить таким образом подушку безопасности, какие-то бытовые “фонды” и тому подобное. Для перечисленных целей инвестиции принципиально не подходят!

Назначение и суть инвестиций

Основным назначением инвестиций (в частности, в акции или ETF) является сохранение и умножение средств. При этом, под сохранением имеется ввиду не хранение, а защита от инфляции. Таким образом, инвестиции помогают сохранить покупательскую способность ваших активов (денег). Вторым, и не менее важным назначением инвестиций является умножение средств. Цель инвестирования – получение прибыли. Это может быть рост курсовой стоимости ценной бумаги, м2 недвижимости, получение дивидендов (пассивный доход) и т.д.

Выводы или что теперь делать

Рассмотрев большинство аспектов инвестиций и депозитов, сравнив доходность и разобрав “подводные” камни, предлагаю остановиться на самом главном. И главное заключается в том, что не стоит категорично решать вопрос инвестиции или депозит (вариант – акции или вклад). Это не взаимоисключающие вещи. Финансово грамотные люди пользуются всеми доступными вариантами и инструментами.

Как вы поняли инвестиции (например, акции) или депозит имеют не просто различную природу. Они “созданы” для абсолютно разных целей и должны использоваться в рамках своего назначения.

Точно также, как нельзя поймать рыбу стреляя из винтовки по воде, нельзя стать богатым (увеличить капитал) с помощью депозита – это малоэффективно. Или же, подобно тому, как нельзя ездить на роликовых коньках по льду, нельзя хранить резервные активы (деньги) в большинстве инвестиционных инструментов – это рискованно

При этом, касательно депозитов (вкладов), не следует забывать про то, что:

- Депозит помогает эффективно сохранить и накопить деньги (до определённой суммы)

- Депозит (с возможностью досрочного расторжения!) является отличным вариантом резерва и подушки безопасности

- На депозитах выгодно и удобно (благодаря мобильному банку) хранить деньги для отдельных целей и расходов (например, 2-6 ежемесячных зарплат-резервов, формирование суммы для покупки валюты, средства на амортизацию авто и т.п.)

- Депозит не даёт прибыли, которая превосходит инфляцию и девальвацию. Даже если вы переиграете инфляцию в отдельно взятом году, по прошествии 3-5 лет вы гарантированно потеряете часть денег и покупатель кой способности

- Депозит не является 100% гарантированным

- С депозитами, вы не можете рассчитывать на безопасный пассивный доход (потому что процент валютных не успевает за инфляцией, а нацвалюта девальвирует сумасшедшими темпами)

В отношении инвестиций, по крайней мере в виде акций (или ETF), следует помнить про то, что:

- Правильно реализованные инвестиции являются высоко надёжными (в долгосрочной перспективе), во многих случаях – надёжнее депозита!

- Инвестиции не являются “удачным” вариантом для хранения средств

- Даже посредственное инвестирование, на среднерыночном уровне, может обеспечить сохранность ваших денег

- При помощи инвестиций можно превзойти инфляцию и обеспечить рост ваших средств

Надеюсь вы поняли что такое инвестиции и депозит, и главное, для чего они предназначены. Также, я надеюсь смог донести до вас что выгоднее акции или вклад, обосновать тезис о том, что нужно пользоваться и тем, и другим инструментом. Так как данный сайт посвящён теме инвестиций в акции и ETF, вы сможете найти много полезной информации.

Друзья! Если вы хотите начать инвестиции в акции, ETF, золото, хотите владеть ими и получать дивиденды, но не решаетесь начать — я помогу вам! На персональной консультации мы разберём все возможные нюансы, составим диверсифицированный портфель, откроем брокерский счёт и вы станете настоящим, полноправным и независимым инвестором.

Я проведу вас «за руку» от открытия брокерского счета до получения первых дивидендов (на счет или карту банка).

Обращайтесь, буду рад помочь!

Удачи в инвестициях!