Тема данной статьи инвестиции в Real Estate Investment Trust или сокращенно – REIT. Нужно признать, что это направление набирает популярность среди инвесторов на постсоветском пространстве. В сущности, покупка REIT дает возможность присоединится к инвестициям в недвижимость, но более тонко и управляемо. С меньшими суммами. Получать доход от недвижимости (дивиденды) и многое другое.

Универсальность REIT позволяет инвесторам с различными целями и стратегиями включать их в свои портфели. Если вы хотите немного разобраться в данной теме, вы можете изучить материалы, приведенные ниже.

В рамках этой статьи мы рассмотрим: что такое REITs, почему в них актуально инвестировать сегодня, какие риски и возможности они имеют, для кого подойдут такие инвестиции и как конкретно можно начать инвестировать в REIT в Украине (и других странах).

На сегодняшний день существуют публично торгуемые и закрытые REIT. В рамках данной статьи мы рассматриваем только публично представленные (на фондовом рынке) фонды, которые доступны для покупки неквалифицированным инвесторам, и не резидентам США

Что такое Real Estate Investment Trust (REIT)?

Прежде всего стоит кратко рассмотреть, что такое REIT. Практика показывает, что далеко не все начинающие и даже опытные инвесторы правильно понимают его суть. Согласно официальному определению SEC (Комиссия по ценным бумагам и биржам США), REIT –

это компания, которая владеет и обычно управляет приносящей доход недвижимостью или связанными с ней активами

Инвестиции в REIT являются грамотной и выгодной альтернативой инвестициям в реальную недвижимость

Как можно увидеть из определения REIT, по сути, представляют собой совместные фонды, которые привлекая капитал приобретают недвижимость, которая в последствии сдается в аренду. Получая арендные платежи REIT фонд выплачивает прибыль «вкладчикам» фонда.

Инвестиции в REIT являются аналогом инвестиций в недвижимость при помощи управляющей компании. Однако при такой модели, отдельные инвесторы могут получать дивиденды от инвестиций в недвижимость, не покупая, не управляя и не финансируя недвижимость самостоятельно.

Далее рассмотрим некоторые наиболее распространенные вопросы касательно REIT инвестиций

В чем суть (смысл) инвестирования в REIT?

Инвестируя в REIT, мы вместо покупки недвижимости (или ее кредитования) напрямую, покупаем доли в этой недвижимости (или даем часть кредита) через специализированный фонд недвижимости (собственно, это и называется REIT), путем приобретения его ценных бумаг на фондовом рынке.

Как работает REIT?

Как уже отмечалось, при инвестициях в REIT, инвесторы фактически приобретают доли в портфелях коммерческой недвижимости. В то же время, управление этой недвижимостью осуществляется фондом без непосредственного участия инвестора. Прибыль от аренды в виде дивидендных выплат – распределяется межу инвесторами (согласно долей владения). Сами инвесторы не предпринимают никаких действий кроме как купли долей (акций) в фонде, а доход начисляется и распределяется автоматически.

Современные фонды управления недвижимостью как правило на чем-то специализируются (например, REIT владеющий торговой недвижимостью или REIT владеющий складскими помещениями). Однако многие фонды в своем составе могут иметь недвижимость различного типа одновременно.

Какая недвижимость входит в REIT?

Современные фонды отличаются разнообразием и, к удивлению, в составе может быть не только недвижимость в «чистом виде». Согласно законодательству США в структуре REIT могут быть такие активы как: офисные здания, торговые центры, квартиры, гостиницы, курорты, больницы, складские помещения, склады определенного типа (индивидуальные), а также ипотечные кредиты.

Принципиально важно понимать, что REIT не разрабатывает объекты недвижимости для их перепродажи, как это может быть в случае с другими компаниями, которые также занимаются недвижимостью. При этом фонды такого типа покупают и развивают недвижимость в первую очередь для того, чтобы управлять ею как частью своего собственного инвестиционного портфеля.

Какие существуют типы REIT по структуре капитала?

Существует много разновидностей самих REIT, однако функционально их можно разделить на: 1) фонды долевого типа (долевые REIT); 2) фонды ипотечного типа (ипотечные REIT); 3) фонды смешанного типа.

Первые наиболее распространены, доходы для инвестора формируются за счет арендной платы. Вторые – ссужают деньги операторам и владельцам недвижимости (фактически – кредитуют), и получают доходы на разнице чистой процентной маржи. Третий тип фондов в структуре активов имеет и недвижимость, и ипотечные кредиты.

Стоит учесть, что ипотечные фонды классифицируются как финансовые учреждения и часто не попадают под “классическое” определение REIT.

Почему инвестиции в REIT актуальны в 2026 году

Вполне логичный вопрос: зачем кому-то инвестировать в REIT? Или, иными словами, в чем привлекательность таких инвестиций. Все дело в том, что специфика данного инструмента дает отдельным инвесторам возможность получать долю дохода, полученного от владения коммерческой недвижимостью, без необходимости ее покупать.

Далеко не все могут купить квартиру или офис и тем более торговый центр, сдавать их в аренду и получать доходы. Но практически любой может «войти» в долю в такой недвижимости, не покупая ее целиком, и получать пропорциональную часть доходов. Статистика показывает, что с каждым годом капитализация REIT на рынке растет, все больше активов привлекаются в эту сферу.

REIT – это возможность инвестировать в недвижимость и получать плату «за аренду» без ее покупки, с относительно небольшими суммами вложений

Кроме этого ряд исследований показывает что различные направления REIT растут год от года. Например, только сегмент жилой недвижимости в период с 2024 по 2029 год по оценкам Mordor Intelligence будет расти со скоростью около 6% в год (CAGR). Аналогичная ситуация наблюдается и с другими типами недвижимости.

Факторы обуславливающие рост инвестиций в недвижимость (и REITы)

Рынок недвижимости очень сегментирован и динамичен. Также он чувствителен к экономическим циклам. Негативным фоном в определенном плане выступило “недавнее” повышение процентных ставок в период 2022-2023 годов которое привело к удорожанию ипотеки и снижению количества сделок.

Тем не менее нужно понимать что это временные ограничения и в целом мировой рынок недвижимости по тем или иным сегментам ожидает рост. Негативные последствия в виде дорогой ипотеки и временного простоя компенсируются современными решениями (например, рефинансирование ипотеки под более низкие процентные ставки).

И наряду с этим, существуют фундаментальные факторы которые указывают на предполагаемый рост мирового рынка недвижимости, в частности:

- Урбанизация и ее ускорение. Около 4,5 млрд человек или более 50% населения сейчас проживает в городах, а по оценкам ООН к 2050 году не менее чем 7 из 10 человек будет жить в городах. Это обуславливает высокий спрос на недвижимость невзирая на ее высокую стоимость и наличие некоторых сложностей

- Заинтересованность правительств. Строительство стимулирует много смежных сфер и входит в интересы по устойчивому развитию многих стран. Существенный сдвиг наблюдается в Азии и приближенных регионах, где уровень роста количества высотных зданий является одним из самых высоких. Это позволяет решать вопросы с созданием жилья, деловых центров и привлечения капиталов, а также роста рабочих мест и привлечения рабочей силы в города

- Устойчивый спрос на недвижимость. Невзирая на участившиеся локальные войны и потенциальную угрозу экономического кризиса, спрос на недвижимость остается высоким ввиду консервативных взглядов значительной части инвесторов. С учетом относительно небольшого количества территории и большого притока населения (в том числе мигрантов) стоимость недвижимости стабильно растет (в целом) в Европе, большинстве городов США и других развитых стран и регионов

Как инвестировать в REIT в 2026 году

Как вы уже поняли, исходя из того, что из себя представляет REIT, вариантов инвестирования в них всего несколько. И если откинуть абсолютно нереалистичные (вроде как основать фонд, привлечь ХХХ млн. долларов капитала и т.п.), вы можете либо купить REIT в чистом виде (как классическая акция), либо купить ETF на REIT (фонд инвестирующий сразу во много REITов). То есть можно инвестировать в трасты которые владеют пакетом недвижимости и в фонды которые владеют целым пакетом REIT, которые в свою очередь владеют различной недвижимостью. Эти варианты мы рассмотрим подробнее дальше.

Инвестиции в REIT предполагают хорошую осведомленность инвестора касательно ситуации на рынке и выбора ценных бумаг. Кроме того критично не правильным подходом будет «ставка» на инвестиции в недвижимость через REIT как основу портфеля или вовсе как одно направление

С учетом особенностей ситуации на рынке в этом году, инвестор в REIT достигнет успеха лишь в том случае, если соберет диверсифицированный портфель из различных фондов (по типу недвижимости, ее расположению и так далее) и в обязательном порядке включит в него другие активы. Это могут быть отдельные акции компаний, ETF на рыночные индексы и/или другие типы активов.

Для кого будут актуальны инвестиции в REIT?

К большому удивлению, стоит отметить, что REIT как объект инвестиций – не самое выгодное вложение. И речь не о Биткойне или хайповых проектах. Дело в том, что REIT является разновидностью ценных бумаг и среди таких бумаг есть и более доходные, в том числе, надежные варианты. Вы должны понимать, что такие фонды не являются идеальными. Но их разнообразие и специфика позволяют успешно применять их в различных моделях инвестирования.

Иными словами, инвестиции в недвижимость через REIT подойдут для различных типов инвесторов. С разными целями и стратегиями. Конечно же при этом мы говорим о совсем разных фондах!

REIT инвестиции для дивидендной доходности

Практика инвестирования показывает, что несмотря на имеющуюся репутацию среди многих не квалифицированных инвесторов, REITы подходят лучше всего для получения прогнозируемой доходности. В виде выплаты дивидендов. Особенности REIT заключаются в том, что львиная доля (не менее 90%) прибыли идет как раз на выплату дивидендов.

Значительная часть REIT выплачивает дивиденды на уровне выше среднерыночного. Это прекрасный вариант для формирования дивидендных (в т.ч. пенсионных) портфелей. И таких фондов подавляющее большинство. Часть из них даже производит ежемесячные выплаты дивидендов акционерам (что для дивидендов не всегда характерно). К таким фондам можно отнести: STAG Industrial, Inc. (NYSE: STAG), Universal Health Realty Income Trust (NYSE: UHT), Realty Income Corp. (NYSE: O) и др.

Инвестиции в REIT для роста капитала

Инвестировать в REIT для агрессивного роста капитала (стратегия роста) стало возможно в последние 5-10 лет. Несмотря на то, что изначально REIT задумывался как инструмент, который превосходит рынок (что частично оправдывается), по-настоящему использовать REIT в стратегии роста стало возможно с появлением REITов «нового типа».

Примером применения REIT в стратегии роста можно считать инвестиции в фонды, которые владеют недвижимостью, связанной с дата-центрами, вышками связи, IT-сферой в целом, складскими помещениями, инфраструктурой и некоторыми другими направлениями. Потребности в них растут в геометрической прогрессии и как следствие – растет стоимость самих REIT (и акций). Примерами таких фондов могут быть Equinix (NASDAQ: EQIX), Digital Realty (NYSE: DLR), CyrusOne (NASDAQ: CONE), CoreSite Realty Corp (NYSE: COR) и др.

Какой REIT выбрать (вам) для инвестиций?

Ответ на данный вопрос лежит в плоскости вашей инвестиционной стратегии и целей. В совокупности с некоторыми другими факторами можно говорить про выбор конкретного REIT для инвестиций. Крайне не рекомендую «наугад» покупать те или иные фонды, только потому что вы ранее прочли статью (или посмотрели видео) о том, что REIT это «очень выгодно», «опережает рынок» и т.д. Такая тактика приводит лишь к потере средств!

Если вы хотите получать пассивный доход на регулярной основе (как если бы сдавали в аренду помещение или квартиру), вам нужно вложиться в дивидендные фонды. Такой подход обычно подразумевает, что у вас уже есть приличный капитал.

В случае, когда цель – рост капитала, стоит отдать предпочтение REIT нацеленным на рост. В основном это фонды, которые инвестируют средства в высокотехнологичные и актуальные сферы, связанные с недвижимостью, складские и некоторые другие фонды. В таком случае вы можете более-менее плавно начинать покупать отдельные ценные бумаги.

Инвестиции в REIT через приобретение ценных бумаг

К удивлению некоторых людей, указанные выше способы инвестиций в REIT доступны нашим гражданам (украинцам) без каких-либо сложностей. Можно через брокерский счет купить REIT и инвестировать в недвижимость. Вы можете владеть различными ценными бумагами, получать по ним выплаты, продать на фондовом рынке при желании и т.п.

При этом вы можете владеть в составе вашего инвестиционного портфеля параллельно и акциями REIT, и фондом (ETF) который инвестирует сразу в десятки или сотни таких REITов. Эти стратегии не являются взаимоисключающими в отличии, например от инвестиций в фондовые индексы или другие сферы фондового рынка.

Как инвестировать в REIT через покупку акций

Под инвестициями в REIT через покупку акций стоит понимать непосредственно приобретение ценных бумаг конкретных фондов, которые публично торгуются на фондовом рынке. Это непосредственно и есть REIT в «чистом виде». Таких вариантов можно насчитать сотни. Как вы увидите далее при рассмотрении доходности инвестиций в фонды недвижимости, они очень сильно отличаются между собой.

С точки зрения структуры недвижимости и ее расположения, такие REIT как правило диверсифицированы. Но не стоит путать общий принцип диверсификации и диверсификацию внутри самого фонда. Такие фонды менее устойчивы, чем ETF на REIT.

Чтобы инвестировать в акции REIT вам нужно купить любые из них по тикеру на фондовом рынке. Вот примеры некоторых из них:

| Компания | Тикер |

| American Assets Trust, Inc. | AAT |

| Arbor Realty Trust, Inc. | ABR |

| American Campus Communities, Inc. | ACC |

| Apollo Commercial Real Estate Finance, Inc. | ARI |

| ARMOUR Residential REIT, Inc. | ARR |

| AvalonBay Communities, Inc. | AVB |

| Ellington Residential Mortgage REIT | EARN |

| Ladder Capital Corp. | LADR |

Таблица 1. Список акций REIT для инвестиций (пример)

Так как таких REITs очень много, не целесообразно приводить все в рамках данной статьи. Вы можете перейти в специальный справочный раздел и посмотреть полный список всех акций REIT.

Как инвестировать в REIT через ETF

Инвестиции в REIT через ETF предполагают покупку ценных бумаг (ETF) которые владеют пакетом ценных бумаг соответствующих REITов. Получается нечто вроде «фонд который инвестирует во много других фондов». Несмотря на кажущуюся «натянутость» различий, они присутствуют. В связи со спецификой ETF как инвестиционного инструмента, вы получаете плюсы и минусы такого инвестирования в REIT.

Среди очевидных плюсов можно назвать диверсификацию, так как фонды обычно владеют REIT из различных типов недвижимости и стран (регионов). Это повышает устойчивость. Однако очевидным минусом, в отличии от классического REIT, будет наличие Expense Ratio, то есть комиссии за управление. Вы будете дополнительно терять часть средств. Вот примеры некоторых из них:

| Фонд | Тикер |

| Vanguard Real Estate ETF | VNQ |

| Schwab US REIT ETF | SCHH |

| Real Estate Select Sector SPDR Fund | XLRE |

| iShares U.S. Real Estate ETF | IYR |

| iShares Core U.S. REIT ETF | USRT |

| SPDR Dow Jones REIT ETF | RWR |

| Fidelity MSCI Real Estate Index ETF | FREL |

| JPMorgan BetaBuilders MSCI US REIT ETF | BBRE |

Таблица 2. Список ETF на REIT для инвестиций (пример)

Полный список таких ETF вы можете найти в справочном разделе по ссылкам: ETF на недвижимость и ETF на REIT. Если вы хотите инвестировать в недвижимость США через “РЕЙТы”, вы можете посмотреть подборку ETF на недвижимость в США.

Доходность инвестиций в REIT против фондового рынка

Рассматривая вопрос доходности инвестиций в REIT, нужно понимать, что рынок REIT очень широкий и далеко не все фонды гарантируют вам успех. Напротив, большинство фондов потянут ваш капитал на дно. В то же время значительная часть инвесторов исходит из того, что REIT превосходят средние показатели рынка (например, в сравнении S&P500). Действительно, в целом (средние показатели) за последние 45 лет, REIT с учетом капитализации дивидендных выплат (!) превзошли S&P500 (подробнее по ссылке).

Но что такое средние показатели? Это ситуация, когда некоторые фонды идут существенно выше рынка, а большая часть и близко не дотягивает до среднего результата. Навряд ли вы сможете и станете покупать все REIT из доступных. По очень грубым оценкам публично торгуемые REIT в совокупности владеют валовыми активами 2,5 триллиона долларов, а их количество составляет не одну сотню… Иными словами, купить “большую часть” не получится, придется выбирать отдельные фонды.

Какие направления в REIT наиболее доходны?

Возникает резонный вопрос: а какие же фонды имеют более высокую доходность? Ведь «общее» превосходство над среднерыночным показателем (акции из списка S&P500) выходит за счет отдельных позиций. Какие инвестиции в REIT будут реально выгодны?

Если обобщить данные по доходности REIT за последние 25 лет, то мы увидим следующую картину (Таблица ниже).

| Сфера REIT | Средняя доходность за 25 лет, % |

| Офисная недвижимость | 12.9% |

| Промышленная недвижимость | 14.1% |

| Розничная торговля | 12% |

| Жилой сектор (не туризм) | 13.7% |

| Комбинации различной недвижимости | 9.8% |

| Здравоохранение | 13.4% |

| Отдых и курорты | 10.2% |

| Индивидуальные склады (в т.ч. для физлиц) | 16.7% |

Таблица 3. Доходность различных типов инвестиций в REIT по направлениям

Параллельно с этим средняя доходность рынка (по эталону S&P500) составила 9,3%. В этом плане, данные направления REIT обогнали рынок, некоторые, как видно, существенно.

Реальная доходность инвестиций в REIT за последние 5 лет

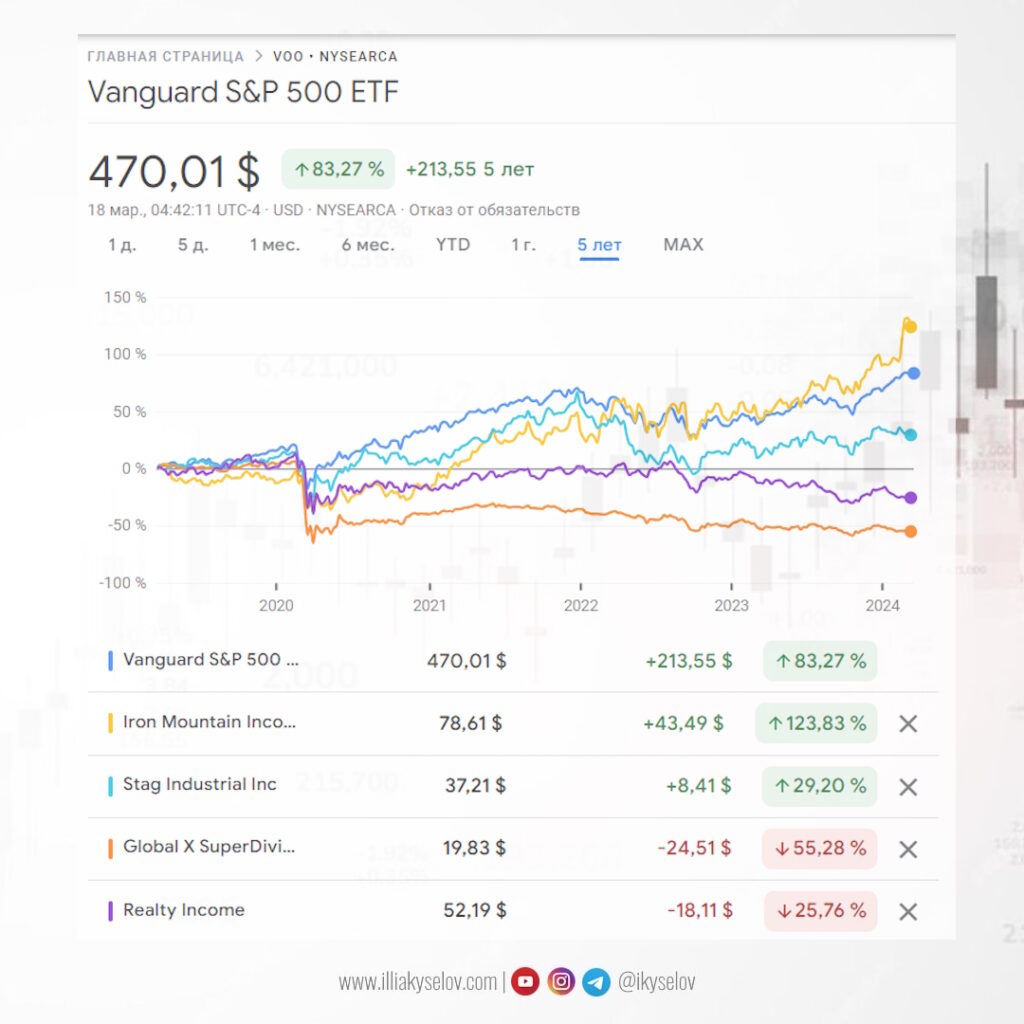

Для понимания реальных цифр доходности REIT, стоит привести несколько примеров из практики. В качестве сравнения можно обратиться к среднерыночному результату на основе индекса S&P500 и отдельным REITам по направлениям, включая и ETF на REIT.Возьмем следующие позиции:

- Индекс S&P500 через Vanguard 500 Index Fund ETF (NYSEARCA: VOO)

- Iron Mountain Incorporated (NYSE: IRM)

- STAG Industrial, Inc. (NYSE: STAG)

- Global X Super Dividend REIT ETF (NASDAQ: SRET)

- Realty Income Corp (NYSE: O)

Доходность инвестиций в REIT (РЕЙТ) за последние 5 лет на 2024 год

Как можно увидеть на приведенной выше информации и графиках, рынок в целом за последние 5 лет вырос на +83% основываясь на динамике индекса S&P500. Параллельно с этим «цифровой» REIT Iron Mountain Incorporated прибавил в стоимости +123%, «складской» STAG Industrial, Inc. вырос на +29%, ETF на REIT Global X Super Dividend REIT ETF потерял в цене целых -55%, а инвестиционный фонд недвижимости Realty Income Corp упал на -25%.

Вывод достаточно прост: REIT очень прибыльные инвестиции, но НУЖНО ПРАВИЛЬНО их выбирать, ведь из сотен вариантов всегда можно найти лучшие, которые принесут вам доходность выше средней, а также не поставят капитал под риск утраты. Но есть ряд фондов, которые принесли более 200% за последние 5 лет, а некоторые и 500% и больше… В сумме со многими, в том числе убыточными фондами, они превосходят средние значения по рынку

Как начать инвестировать в REIT с небольших сумм?

Что нужно для того, чтобы инвестировать в REIT? Процесс инвестирования в данный вид ценных бумаг не отличается от стандартного подхода к инвестициям в ценные бумаги. Вам потребуется пройти ряд простых шагов, после чего вы сможете владеть и распоряжаться REIT, получать доход в виде дивидендов и т.д. О каких шагах идет речь? Давайте рассмотрим их по порядку:

- Шаг 1. Собрать и подготовить документы. Инвестиции (настоящие) предполагают порядок с документами. Необходимо иметь документы, подтверждающие личность, гражданство, место проживания (страна), источник дохода.

- Шаг 2. Открыть необходимые счета. Для инвестиций в ценные бумаги потребуется как минимум два счета: банковский валютный счет и счет у брокера. Первый используется для вывода средств за границу, второй – для выхода на фондовый рынок, покупки нужных REIT и управления вашими активами (включая получение дивидендов).

- Шаг 3. Формирование инвестиционного портфеля. Невзирая не все плюсы и возможности REIT, инвестировать только в них будет катастрофической ошибкой. В любом случае необходимо составить диверсифицированный портфель и включить в него различные REITы, а также активы другого плана. Это важнейший шаг! От него полностью зависит успех или провал в сфере инвестиций.

- Шаг 4. Купить запланированные ценные бумаги (REIT). Имея доступ к счету, деньги на нем и четкое понимание того что и зачем вы будете покупать – можно это сделать. Приобретя нужные вам REIT вы станете практическим инвестором. Не стоит забывать, что после приобретения ценных бумаг необходимо отслеживать их и проводить ребалансировку. В отдельных случаях может потребоваться продать одни REIT и купить другие, так как инвестиционная сфера требует постоянного контроля.

Обратите внимание, инвестировать в REIT (недвижимость) по силам каждому!

Что нужно понимать инвестору при вложении денег в REIT

Возможности и риски (плюсы и минусы) инвестиций в REIT должны быть основательно изучены инвесторами перед тем, как они начнут вкладывать деньги. В целом, можно отметить, что REIT могут играть важную роль в портфеле инвестора, так как могут предложить высокие, стабильные ежегодные (в том числе ежемесячные) дивиденды и потенциал для долгосрочного прироста капитала. Однако есть достаточно много рисков и нюансов, которые не делают REIT на 100% выгодным или беспроигрышным инструментом.

Целесообразно будет рассмотреть вкратце наиболее очевидные риски и возможности для инвестора, которые решил вложить средства в фонд недвижимости.

Возможности инвестиций в REIT для инвестора

Прежде всего стоит отметить, что несмотря на всю выгоду и достоинства REITs , их «сила» сильно преувеличена и часто неправильно понимается неквалифицированными инвесторами. Однако учитывая специфику REIT как инвестиционного инструмента, можно сказать, что он обладает следующими плюсами или дает такие возможности как:

- Ликвидность. Все публично торгуемые REIT ликвидны, свободно продаются и покупаются на фондовом рынке. Вы можете продать вашу долю в недвижимости в любой момент (в отличии от реальной недвижимости).

- Диверсификация. Абсолютное большинство фондов недвижимости диверсифицированы. Исключен вариант инвестиций в рамках REIT в один или несколько объектов недвижимости (как это часто бывает с реальной недвижимостью).

- Прозрачность. Структура REIT публично торгуемых на фондовом рынке прозрачна. Так же как и доходность и ее распределение. Вся информация доступна на сайте фонда или финансового сервиса.

- Стабильный денежный поток за счет дивидендов. За исключением критических моментов (как например, пандемия коронавируса) REIT характеризуются стабильными выплатами дивидендов (в отличии от случаев с частными арендаторами).

- Привлекательная доходность с поправкой на риск. REIT создавался как инструмент обхода инфляции и достижения результатов выше среднерыночных. И при правильном выборе фонда – именно так и будет. Так же как и в случае аренды реальной недвижимости, арендная плата индексируется с поправкой на инфляцию и постоянно растет, увеличивая доход владельца ценных бумаг (REIT).

Риски инвестиций в REIT фонды

В то же время не стоит обольщаться преимуществами REIT как инвестиционного инструмента. Так же, как и другие инвестиционные инструменты REIT не лишены недостатков и влекут определенные риски. Среди наиболее критичных рисков можно назвать такие как:

- Низкий рост. Для подавляющего большинства REIT доход от прироста стоимости ценных бумаг – редкость. Основной упор – дивидендная доходность.

- Дивиденды облагаются налогом как обычный доход. В отличии от прироста капитала как источника дохода, все дивидендные выплаты облагаются налогом. Для инвесторов из Украины это означает автоматическое удержание брокером на уровне 15% от дохода + необходимость доплаты в Украине. С позиций роста капитала – это не самая удачная стратегия.

- Подвержены рыночному риску. Учитывая, что сектор недвижимости и особенно ипотека (есть много ипотечных REIT) закредитованы, они сильно зависят от текущей ситуации на финансовом рынке. Снижение или повышение процентных ставок может «больно» ударить по стоимости ценных бумаг и капиталу инвесторов. Иными словами, REIT могут иметь высокую волатильность.

Выводы

Подводя итоги касательно инвестиций в REIT и различные аналогичные продукты стоит отметить наиболее важные аспекты, которые стоит учесть инвестору:

- REIT дает возможность инвесторам вкладывать средства в недвижимость различного типа и назначения с относительно небольших сумм

- инвестиции в REIT могут заменить инвестиции в недвижимость в классическом плане и имеют ряд существенных преимуществ по сравнению с ними

- среднестатистическая доходность REIT выше, чем доходность по рынку в целом, но она ниже чем «привычная» доходность от инвестиций в недвижимость на постсоветском пространстве (которая сопряжена с высокими рисками)

- существует большое количество различных типов REIT и результаты инвестирования существенно отличаются в зависимости от типа REIT в который инвестируют

- инвестиции в недвижимость через REIT не должны занимать большую часть инвестиционного портфеля так как они являются достаточно волатильными и в случае неправильно выбранного фонда или траста – могут привести к потери капитала

- оптимальными вариантам и инвестиций в REIT является покупка дивидендных REIT для пассивного дохода или же инвестиции в REIT нового поколения под цифровую инфраструктуру и центры обработки данных

- необходимо соблюдать осторожность при инвестициях в REIT и диверсифицировать не только портфель, но и саму сферу недвижимости покупая одновременно различные REIT по типу и направлению деятельности

Удачи в инвестициях!